La fin de la vignette d’assurance auto

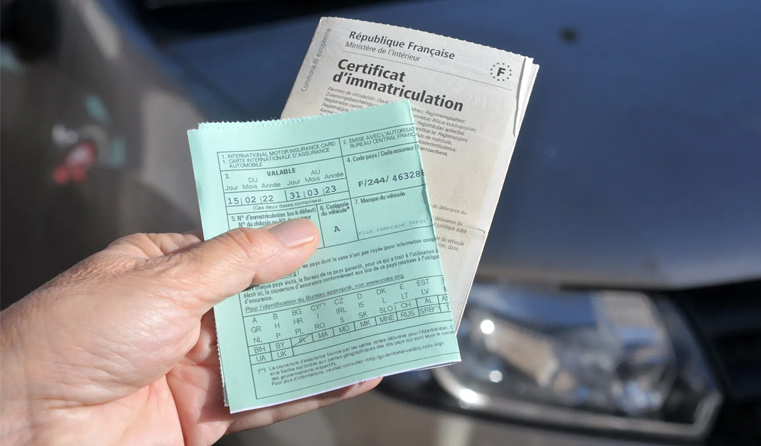

Depuis le 1er avril 2024, la vignette d'assurance auto, familièrement appelée "papillon", à disparu définitivement des pare-brise des véhicules en France. Cette évolution marque un tournant notamment pour la simplification administrative et l'utilisation des nouvelles technologies pour le contrôle des assurances. Voici ce que cela implique pour les automobilistes et les autorités.

26 / 06 / 2024

La vignette d’assurance auto était destinée à prouver que le véhicule était couvert par une assurance en cours de validité. Cependant, avec l’avènement des bases de données numériques et des systèmes de contrôle automatisés, ce mode de preuve physique est devenu obsolète. La suppression de la vignette vise à :

- Simplifier les démarches administratives : Éliminer la nécessité de recevoir, conserver, et afficher une vignette physique.

- Réduire les coûts et l’impact environnemental : Diminuer la production et l’envoi de documents papier.

- Améliorer l’efficacité des contrôles : Permettre aux forces de l’ordre d’accéder instantanément aux informations d’assurance via des bases de données centralisées.

Le nouveau système repose sur une base de données centralisée accessible par les forces de l’ordre, qui pourront vérifier en temps réel si un véhicule est assuré. Les informations seront mises à jour par les compagnies d’assurance et incluront les détails essentiels tels que le statut de l’assurance, la date de validité et les informations sur le véhicule.

- Pour les automobilistes : Ils n’auront plus besoin de coller une vignette sur leur pare-brise. Cependant, ils devront toujours s’assurer que leur véhicule est couvert et conserver une preuve d’assurance (numérique ou papier) en cas de contrôle approfondi ou d’accident.

- Pour les forces de l’ordre : Les agents utiliseront des scanners de plaques d’immatriculation et des terminaux connectés à la base de données pour vérifier instantanément la couverture d’assurance d’un véhicule.

Les compagnies d’assurance devront s’assurer que leurs systèmes sont compatibles avec la base de données centralisée et qu’ils peuvent mettre à jour les informations en temps réel. Elles devront également informer et accompagner leurs clients dans cette transition, notamment en expliquant comment conserver et présenter une preuve d’assurance alternative en cas de besoin.